カテゴリ:基礎知識

掛け捨て型の生命保険はもったいない?貯蓄型との違いやメリットを解説

掛け捨て型の生命保険は、貯蓄性を重視しないことで保険料を割安にし、必要な保障のみを効率よく受けられるのが特徴です。とくに、子どもが小さい間だけ手厚い保障を確保したいといった、特定の期間に絞って備えを用意したいひとに適しています。

本記事では、掛け捨て型の生命保険と貯蓄型の生命保険の違いや主な種類、加入のメリットなどについて詳しく解説します。年代別の保険料についても解説しているので、ぜひ参考にしてみてください。

目次

掛け捨て型の生命保険とは?

掛け捨てタイプの生命保険は、貯蓄性が低い代わりに、月々の保険料が割安な傾向にあるのが特徴の保険です。経済的な負担を抑えながら、必要な保障を手厚く準備したいひとに向いています。

例えば、子どもの教育費がかかる一定期間のみ、万が一の場合に備えて保障を確保したい場合などに有効です。

保険期間が満了すれば保障は終了し、支払い済みの保険料は戻りませんが、貯蓄型に比べて少ない費用で保障を得られます。主な保険の種類としては、保障期間が決められている「定期保険」や、保険期間中に死亡または高度障害状態になった場合に、毎月保険金を受け取れる「収入保障保険」などが代表的です。

また、保障期間の満了時や途中で解約した場合でも、解約返戻金や満期保険金が原則として発生しない特徴があります。

掛け捨て型の生命保険を選ぶ際は、自身のライフプランや家族構成に合わせて、必要な保障額と期間を検討することが重要です。

掛け捨て型の生命保険と貯蓄型の生命保険との比較

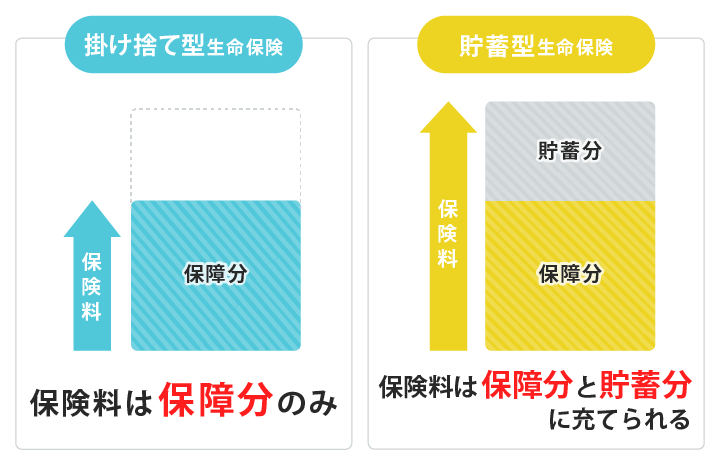

生命保険は大きく分けて、掛け捨て型の生命保険と貯蓄型の生命保険に分類できます。どちらも万が一の事態に備えるものですが、保険の仕組みや目的などは大きく異なります。

掛け捨て型の生命保険と貯蓄型の生命保険の違いを、以下の表にまとめました。

| 掛け捨て型の生命保険 | 貯蓄型の生命保険 | |

|---|---|---|

| 主な目的 | 保障の確保 | 保障と資産形成の両立 |

| 保険料 | 貯蓄型よりも安い | 掛け捨て型よりも高い |

| 代表的な保険 | 定期保険や収入保障保険など | 終身保険や養老保険、学資保険など |

| 保険期間 | 一定期間 | 一生涯または一定期間 |

| 満期金や解約返戻金 | なし | あり |

| 貯蓄性 | なし | あり |

掛け捨て型の生命保険は、安い保険料で手厚い保障を得られるのがメリットです。保険料が家計を圧迫することなく、万が一の事態に備えられます。代表的な保険に、定期保険や収入保障保険などがあります。

一方、貯蓄型の生命保険は、保険料に貯蓄性が備わっており、満期時や解約時にまとまった金額を受け取れる可能性があります。保険料は掛け捨て型よりも高くなりますが、将来の教育資金や老後資金の準備に保障も欲しい場合に有効です。代表的なものに、終身保険や養老保険、学資保険などが挙げられます。

どちらのタイプもメリット、デメリットがあるため、自身のライフプランや経済状況、保険の目的などを明確にして選ぶことが重要です。

掛け捨て型の生命保険の主な種類

掛け捨て型の生命保険とひとことでいっても、保険会社によってさまざまな種類の商品が用意されています。

主な種類としては、以下のようなものが挙げられます。

- 定期保険

- 収入保障保険

定期保険は、一定期間の死亡保障が受けられるもので、特定の期間だけ手厚い保障を準備したい場合に向いています。

収入保障保険は、被保険者が死亡や高度障害になった場合に、毎月の給与のように保険金を受け取れる保険です。毎月ではなく、一括で保険金を受け取ることもできます。

保険会社によっても、さまざまな種類が用意されているので、自身の目的に合った商品を選ぶことが重要です。

掛け捨て型の生命保険のメリット

掛け捨てタイプの生命保険は、貯蓄や資産形成の要素を備えていないため、保険料を抑えながら手厚い保障を確保できる点が魅力です。

ここからは、掛け捨て型の生命保険のメリットについて詳しく解説します。

保険料が比較的安い

貯蓄性や解約返戻金などがない分、貯蓄型の生命保険に比べて月々の保険料が抑えられているのが、掛け捨て型の生命保険の大きなメリットです。保険会社が将来の解約返戻金や満期保険金を準備する必要がないため、コストが保険料に上乗せされないのです。

同じ保障内容の場合、終身保険などの貯蓄性のある保険と比べて、年間で数万円から数十万円の保険料を節約できるケースもあります。

節約できた分の資金は、投資や貯蓄に回したり、住宅ローンの返済に充てたりできるため、将来の資金計画を立てやすくなるでしょう。

保障内容がシンプルでわかりやすい

万が一のことがあった際の保障のみに特化しており、保障内容がシンプルで理解しやすいのも掛け捨て型の生命保険の特徴です。貯蓄型の生命保険のように、積立や配当、解約返戻金の計算などの複雑な要素が少ないため、保険の知識がないひとでも内容を把握しやすいのが特徴です。

掛け捨て型の生命保険は、割安な保険料で、万が一の事態に備えるための保障を確保することが主な目的であり、多くの機能は備えていません。

商品選びが苦手なひとや、シンプルな保障が必要なひとにとっては、掛け捨て型の生命保険は魅力的な商品といえます。

保障内容を見直しやすい

掛け捨て型の生命保険の多くは、保障内容を柔軟に見直しやすいメリットがあります。保障内容に縛りがないことで、ライフステージの変化に合わせて契約を見直したり、解約して別の保険に加入し直したりすることが可能です。

結婚や出産、住宅購入、子どもの独立など、人生の中で保障ニーズが大きく変わるタイミングは多くあります。

掛け捨て型の生命保険であれば、無駄なく必要な保障だけを定期的に選択し直せるため、長期にわたる人生設計において重要なポイントといえるでしょう。

必要な保障を必要な期間だけ用意できる

必要な保障を必要な期間だけに絞って準備できる点も、掛け捨て型の生命保険の大きなメリットです。一生涯保障が続く終身型などとは異なり、掛け捨て型の保険はあらかじめ保険期間を設定できます。

例えば、「子どもが独立するまでの期間だけ保障が欲しい」「住宅ローンの返済が終わるまでの間だけ備えをしておきたい」などの要望に合わせて、5年、10年といった期間を設定することが可能です。

人生で起こるライフイベントに柔軟に対応し、それぞれのタイミングで適した保障内容に変更できるのは、掛け捨て型ならではの大きな強みです。

掛け捨て型の生命保険のデメリット

割安な保険料で充実した保障が期待できる、掛け捨て型の生命保険ですが、いくつかのデメリットも存在します。

ここからは、掛け捨て型タイプのデメリットについて解説します。

満期保険金や解約返戻金を受け取れない

掛け捨て型の生命保険のデメリットに、満期保険金や解約返戻金が原則として受け取れない点が挙げられます。掛け捨て型は、保障期間中に万が一の事態が起こった場合にのみ、保険金が支払われる仕組みです。

10年間の定期保険に加入し、その期間中に保険金の対象となるような事象が起こらず満期を迎えた場合、これまで支払ってきた保険料は掛け捨てになります。

また、契約期間の途中で解約した場合も、基本的に解約返戻金は発生しません。保険に貯蓄性を求める場合は、別の保険を検討するのが賢明といえるでしょう。

契約期間が過ぎると保障がなくなる

掛け捨て型の生命保険の多くは、長期の運用を目的としておらず、契約期間が過ぎると保障が完全に消滅します。終身保険のように一生涯保障が続く商品とは異なり、掛け捨て型は自身が設定した期間のみ保障が有効です。

例えば、子どもが独立するまでの期間の保障で20年間の定期保険に加入した場合、20年が経過した段階で保障はなくなります。

もし、その後も保障が必要になった場合は、新たに保険に加入し直すか、契約を更新する必要があります。

保障が途切れることや、更新時の保険料上昇なども考慮し、自身のライフプランに合った保険期間を選ぶことが重要です。

長期的に保険料総額が高くなる可能性がある

掛け捨て型の生命保険は、一時的には保険料が低く抑えられていて魅力的ですが、長期的な加入を考える場合は注意が必要です。

掛け捨て型保険の多くは定期型であり、保険期間終了後も継続したい場合は契約を「更新」することになりますが、保険料はその時の年齢に応じて再計算されるため、総額では想像よりも高額になってしまう可能性があります。

長期的な保障を希望される場合は、目先の保険料の安さだけで判断せず、将来的な保険料の変動や総支払額も考慮することが重要です。

年代別掛け捨て型の生命保険の保険料

掛け捨て型の生命保険を選ぶうえで、とくに重視したい点の一つが保険料です。

掛け捨て型保険は、貯蓄機能がない分、比較的保険料が低く抑えられているのが特徴です。ただし、年齢が上がるにつれて保険料が上昇するのは、貯蓄型保険などと同様です。

一般的に、年代によって収入や生活費、家族構成などが異なるため、保険料の考え方もそれぞれのライフステージに応じて変わっていきます。

ここでは、各年代における保険料の考え方について解説します。

30代

30代は結婚や出産、住宅購入などのライフイベントが集中しやすく、生命保険の需要が高まる年代です。20代と比べると収入も安定しはじめる頃ですが、まだそれほど収入が高くなかったり、ライフイベントの支出も多かったりすることを考えると、できるだけ保険料は抑えたい時です。

しかし、お子様がいらっしゃる場合などは、万が一の備えとしての死亡保障をしっかり備えておく必要があるので、掛け捨て型保険で保険料を抑えられると安心でしょう。

40代

40代は、仕事やプライベートで責任ある立場になるひとが多く、生命保険の需要がとくに高まる年代です。経済的な負担も大きくなるなかで、掛け捨て型の生命保険は保険料を抑えつつ、万が一の際に家族の生活を守れる保障を確保できます。

30代に比べて保険料は上昇しますが、それでも貯蓄型と比較した場合は安価な水準です。

体調の変化や病気のリスクが高まる年代なので、より慎重に保険を検討する時期だといえます。

50代

50代は、多くのひとが「退職」や「老後の生活」などを意識し始める年代です。子育てが一段落し、教育費の負担が軽くなる一方で、親の介護費用や住宅ローンの返済、老後資金の確保など、まとまったお金の必要性なども高まるため、生命保険の見直しも必要な時期です。

しかし、年齢とともに病気のリスクが高まり、実際大きな病気に罹患してしまうひとも増えるため、保険料だけを考えた安易な見直しは避けたほうがよいでしょう。

50代での保険加入は、健康状態によって加入自体が難しくなったり、保険料が高額になったりする可能性があるため、早めの検討が安心です。

また、老後のための保障を備えたいという方は、定期型ではなく、終身型が適している場合もあります。

まとめ

掛け捨て型の生命保険は、貯蓄機能を備えていない代わりに、月額の保険料を抑えられるのが特徴の保険です。万が一の際の保障を準備しつつ経済的な負担を抑えたいひとや、子どもの教育費など特定の期間だけ手厚い保障を必要とするひとには、とくに適しています。

主な種類としては、定期保険や収入保障保険などがあり、自身の目的に応じて商品を選べます。

貯蓄型の生命保険と比較すると、保険料の安さや保障内容のシンプルさなどの強みがある一方で、満期保険金や解約返戻金がないこと、契約期間終了後は保障がなくなることなどがデメリットです。

また、掛け捨て型の生命保険は、年代によって必要な保障額や保険料が変動するため、自身の年齢とライフプラン、経済状況などを考慮して選んでみてください。

「保険ほっとライン」では、保険に関するお悩みごとを無料でご相談いただけます。将来に備えて保険の加入をご検討中の方は、ぜひお気軽にお問合わせください。

保険で困ったことがあれば、

何でもご相談ください

- 保険の相談実績20年で100万件以上

- 専門のスタッフが対応

最寄の保険ほっとラインの

店舗にて承ります。

お気軽にお問い合わせください。

ご予約はお客さまサービスセンターまで

0120-114-774

受付時間 10:00~19:00(土・日・祝もOK)

フリーワード検索

- 医療保険について

- 保険商品について

- 保険の種類

- 医療費の自己負担

- 医療保険の保障内容

- 介護保障保険について

- 個人年金保険と公的年金について

- 生命保険会社の個人年金について

- 公的年金保険について

- 火災保険・地震保険について

- がん保険について

- 自動車保険について

- 収入保障保険について

- 保険に関する豆知識

- 民間介護保険は本当に必要?必要性が高いひとや選ぶ際のポイントを解説

- 公的介護保険の加入はいつから?仕組みや民間介護保険との違いを解説

- 個人年金保険には加入するべき?公的年金保険との違いやメリットを解説

- 死亡保険金に税金はかかる?税金の種類やシミュレーションを紹介

- 学資保険は本当に必要?仕組みやメリット・デメリットを解説

- 賃貸に火災保険は必要?自分で加入する方法や主な補償内容を解説

- 自動車の任意保険は必要?自賠責保険との違いや主な補償内容を解説

- ファミリーバイク特約とは?バイク保険との違いや主な補償内容を解説

- 原付バイクに任意保険は必要?自賠責保険との違いや主な補償内容を解説

- がん保険は本当に必要?いらないといわれる理由や年代別の必要性を解説

- 養老保険はどんな保険?終身保険との違いやメリット・デメリットを解説

- ドル建て保険はやめるべき?円建て保険との違いや加入時の注意点を解説

- 掛け捨て型の生命保険はもったいない?貯蓄型との違いやメリットを解説

- 傷害保険の特徴は?医療保険との違いや選び方のポイントを解説

- 死亡保険はどんな保険?かかる税金や加入に適したタイミングを解説

- 傷病手当金がもらえないケースは?受給条件や申請方法を解説

- 個人年金保険料控除はどんな制度?適用条件や控除できる金額を解説

店舗を探す